通缩的故事快讲不下去了!叫不醒装睡的人8月份同步的物价数据显示核心CPI继续回

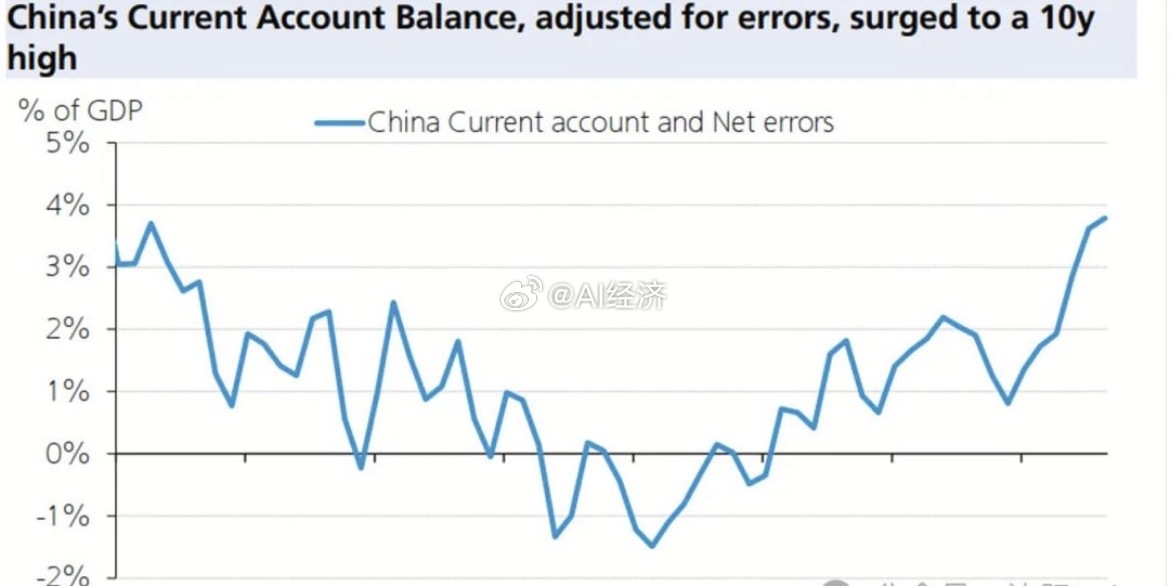

通缩的故事快讲不下去了!叫不醒装睡的人8月份同步的物价数据显示核心CPI继续回升至0.9%。核心CPI缓慢的上升,跟A股的慢牛交相辉映。不过有趣的是,悲观的人永远都悲观,无论如何都不相信情况正在慢慢变好。而另一边,10年国债利率也突破了年线,重新站上1.8%,并且趋势线十分明显。人民币汇率也缓慢破新高。股债汇都在积极的反映经济缓慢好转。人们之所以不相信经济好转,是因为在经济复苏的抗战中,国内企业和居民的参与度很低,甚至绝大部分人根本就搞不清楚股债汇这种波动的内在原因。世界上每个人的视角都带有偏见,也带有盲区,于是就会出现一种现象。比如,当年国家喊破喉咙告诉全社会的财富机会,但大多数人都叫不醒。直到趋势快结束时,人们才壮足了熊胆冲进去。这种现象少吗?当年的个体户,买房,外贸,互联网,移动互联网,自媒体皆是如此。而现在国家劝你买指数ETF,信不信由你。今天,我花点时间把股债汇的联动,以及它们如何影响核心CPI的路径跟大家分享一下。一、从防汇率贬值到防汇率升值过快2022年到2024年,美联储加息,国内降息,国内面临非常严重的资金外流。这会给人民币带来很大的贬值压力。当时,为了保汇率,央行在掉期市场上做了很隐晦的操作。它通过大行提供了更多的掉期点补贴,使得人民币远期的升水幅度相当大。这就使得“做多国内债券+做空远期人民币”这个套息组合的收益率很高,甚至高于联邦基金利率和美国的存款利率。于是,境外银行就十分愿意持有这个套息组合,替代持有美元存款。当境外银行买入这个套息组合后,也就意味着流出去的人民币,通过债券的方式流了回来,阻挡了人民币继续贬值。从下图可以看出,这个套息组合的收益率很长时间内都是高于联邦基金利率的。不过有两个时间段,套息组合的收益率低于联邦基金利率,一个是2024年9月-10月,另一个是2025年6月以后。细心的朋友会发现,这正好是股市上涨的两个重要时间节点。关于这个联系,我后面再说。在美联储降息预期升温以及川普关税战的影响下,海外热钱迫切想要回流国内。这就让人民币有升值的压力,央行并不希望人民币升值过快,于是就降低了掉期点的补贴。这个时候,套息组合的收益率就低于联邦基金利率了。那么境外银行就会卖掉组合,换成美元存款。卖掉组合,也就意味着他们会抛售国内债券,也就等同于抛售人民币,这就防止了人民币快速升值。值得注意的是,上面那个图中的套息组合中,我用的是债券是1年存单利率。从安全的角度来说,境外银行应该用短债来搭建组合,但实际操作中,为了获取更高的收益,他们会选择长债。但这就会导致,当央行降低掉期点补贴的时候,使用长债的境外银行跑得更快,因为长债的价格波动大得多。于是,我们就能看到最近长债跌得猛得多。把这一层理解后,算是入门了。我们接着讲汇率和股市的影响。二、债市全看央行脸色很多人非常天真,他们认为美联储降息,国内债券不会有很大的下跌空间。看完上面的操作,你还会这么简单的认为吗?实际上,正是由于美联储即将降息,才加快了债市的下跌。他们把因果关系都搞颠倒了。能够救债市的,只有央行。外资在境外抛售债券,稳住债市无非就是两种方式:1.想办法让外资不要抛售;2.央行投放流动性。让外资不要抛很难,所以一切就看央行什么时候向银行间市场投放流动性。但最近央行其实是在收紧流动性的。(相当于是在加息)这就使得债市雪上加霜。央行到底会投放还是收紧,取决于它对外资的态度。如果要收割外资,他就不会投放。如果想让外资缓慢撤退,就会投放。为了国际友谊,估计还是会投放的。再说了,债市崩太快也不利于金融稳定。这里需要注意的是,如果央行投放流动性,汇率升值就慢。反之,升值就快。三、汇率的快慢决定股市的快慢如果汇率升值快,就说明海外热钱以非常快的速度回流。回流后,就会换汇,外汇储备会大幅增加,国内的M1和M2也会大幅增加。这对于经济和股市来说都是大利好。但需要知道的是,物价和资产价格上涨过快就不见得是好事了。所以央行大概率不会让汇率升值过快。那么热钱回流的速度就会保持一定的节奏。所以,看上去好像是央行在调控债市,其实央行的重点在于热钱回流产生的正反效应。度要把握好。比如,上个月股市就有点脱缰了,所以要压制一下。四、通缩的故事就快讲不下去了国内持续三年的通缩就快结束了。不过很多人脑子里的阴霾始终消散不去。这很正常。正如股市走熊了三年,大部分股民就依然还停留在熊市思维里。所以,股市走牛后显得非常不适应。这就叫做,跪久了,已经习惯了!现在告诉他可以站起来了,他反而不习惯了。三年的通缩,不过就是跨国资金流动造成的。一旦跨国资金流动转向,问题就迎刃而解。你可能会问:要是不逆转呢?这不可能,因为周期只会迟到,不会不到。美国持续高血压,也会把自己玩崩。所以血压高到一定程度,它必须要吃降压药。最后,别忘了,国家一直在叫你买指数。普通人最好在市场调整的时候择机布局,别被时代抛下了。